Холдинг, имеющий в своем составе небольшие собственные

угольные активы как сырьевую базу, разрабатывает стратегию на предстоящие 10 лет.

Рассматриваются три основные концепции развития угольного бизнеса:

Выбор стратегии компании "Hell Co" на ближайшие 10 лет

- Какой вариант стратегии лучше? Есть ли стратегия, имеющая явное преимущество? Можно ли все три стратегии рассматривать как возможные альтернативы?

- Опишите все реалистичные варианты реализации различных стратегий компании «ХеллКо».

- Нарисуйте дерево решений и событий.

- Постройте и проанализируйте дерево с помощью надстройки «Decision Tree». На какой вариант следует ориентироваться при принятии решения о реализации проекта?

Дерево решений компании Hell Co

Принимая решение в условиях неопределенности полезно нарисовать схему возможных событий в будущем и управленческих

решений, которые придется принимать в той или иной ситуации.

Для этого нарисуем дерево решений компании Hell Co.

Для этого нарисуем дерево решений компании Hell Co.

Какой вариант выбрать?

Количественные характеристики сценариев и кумулятивные индикаторы, оценивающие каждое решение в комплексе.

Для оптимального выбора стратегии развития компании необходимо сравнить выгрыши и потери каждой альтернативы.

Поэтому необходимо выделить количественные показатели, которые будем сравнивать между собой.

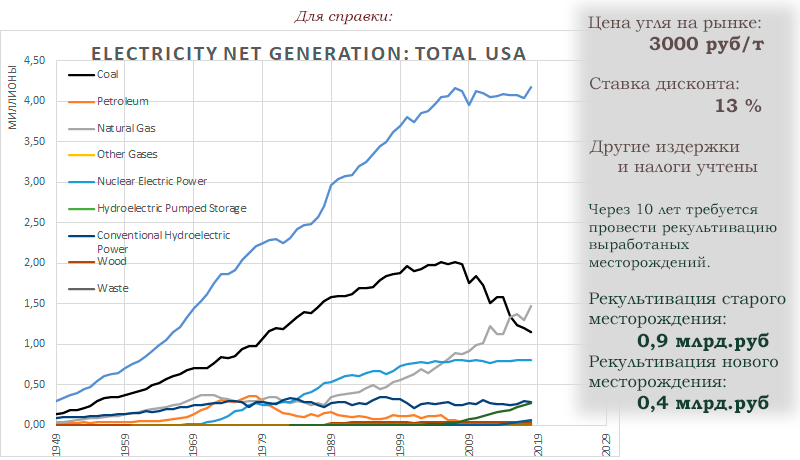

В качестве количественных характеристик и кумулятивных индикаторов выберем суммарные дисконтированные финансовые потоки PV и чистую приведенную стоимость NPV каждой альтернативы.

В качестве количественных характеристик и кумулятивных индикаторов выберем суммарные дисконтированные финансовые потоки PV и чистую приведенную стоимость NPV каждой альтернативы.

Величины финансовых потоков вычислим как

ФП = Масса добытого угля (в тоннах) * Прибыль на тонну,

где Прибыль на тонну = Прогнозируемая цена реализации - Себестоимость добычи и транспортировки

В общем случае это некорректная оценка финансовых потоков, но при некоторых допущениях и с учетом того, что суммарная годовая добыча угля фиксирована, это близко к истине. Дисконтированные потоки вычислим как дФП = ФПn / ( 1 + k )n . NPV = ФП0 + дФП1 + дФП2 + ... + дФП11

ФП = Масса добытого угля (в тоннах) * Прибыль на тонну,

где Прибыль на тонну = Прогнозируемая цена реализации - Себестоимость добычи и транспортировки

В общем случае это некорректная оценка финансовых потоков, но при некоторых допущениях и с учетом того, что суммарная годовая добыча угля фиксирована, это близко к истине. Дисконтированные потоки вычислим как дФП = ФПn / ( 1 + k )n . NPV = ФП0 + дФП1 + дФП2 + ... + дФП11

Расчет финансовых потоков для старого бизнеса

Все идет по плану

Основные показатели для расчетов:

В таблице все финансовые потоки в млд.руб :

Годы

0

1

2

3

4

5

6

7

8

9

10

11

Итого

Финансовый поток, ФП =

0.0

Дисконтированный

финансовый поток, дФП =

финансовый поток, дФП =

0.00

Суммарный дисконтированный финансовый поток PV для развилки

Продолжать "как есть"

Все идет по плану

Растает конкуренция

Основные показатели для расчетов:

В таблице все финансовые потоки в млд.руб :

Годы

0

1

2

3

4

5

6

7

8

9

10

11

Итого

Финансовый поток, ФП =

0,0

Дисконтированный Финансовый поток, дФП =

0.00

Суммарный дисконтированный финансовый поток PV для развилки

Продолжать "как есть"

Растет конкуренция

Продолжать бизнес

К оценке стоимости компании

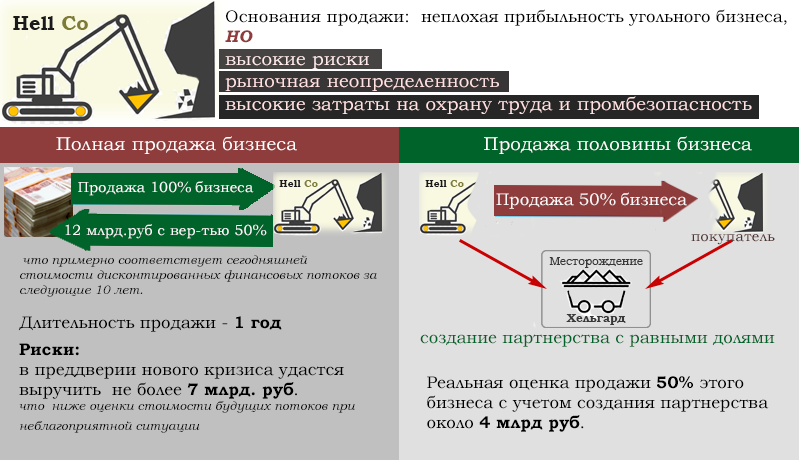

Оценим возможную стоимость угольного бизнеса компании.

Для этого нам нужно вычислить примерную стоимость дисконтированных будущих финансовых

потоков для двух вариантов развития событий: «Все идет по плану» и «Возрастает конкуренция».

В нашем случае это 11,16 млрд.руб и 8,56 млрд. руб соответственно.

Таким образом, суммы 11,2 млрд. руб и 8,6 млрд. руб примерно обращают NPV в ноль и показывают цену

бизнеса для компании.

Очевидно, что реальная цена продажи все равно зависит от конъюнктуры и обстоятельств покупателя. Но

отталкиваться она будет все же от данных оценок.

Возрастает конкуренция. Продажа бизнеса

Основные показатели для расчетов:

В таблице все финансовые потоки в млд.руб :

Годы

0

1

Продажа бизнеса

Итого

Финансовый поток, ФП =

0.0

Дисконтированный Финансовый поток, дФП =

0.00

Суммарный дисконтированный финансовый поток PV для развилки

Продолжать "как есть"

Растет конкуренция

Продать бизнес

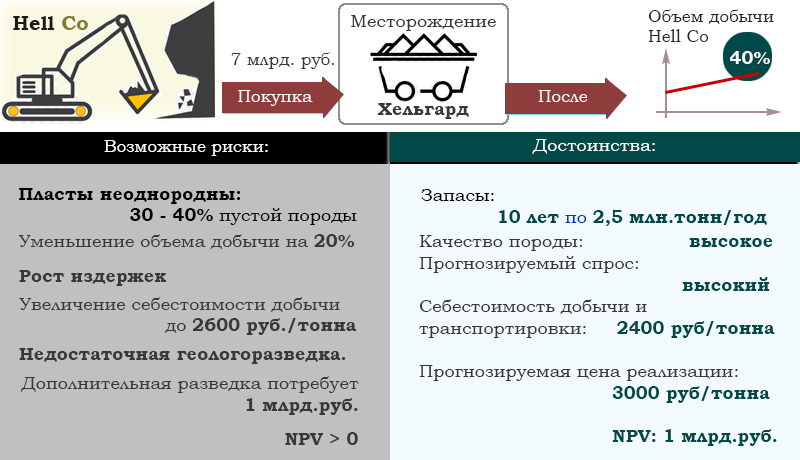

Расчет финансовых потоков для нового месторождения Хельгард

Хороший пласт ( оптимистичный сценарий )

Основные показатели для расчетов:

В таблице все финансовые потоки в млд.руб :

Годы

0

1

2

3

4

5

6

7

8

9

10

11

Итого

Финансовый поток, ФП =

Дисконтированный финансовый поток, дФП =

Суммарный финасовый поток компании HellCo при покупке месторождения Хельгард

При покупке месторождения Хельгард суммарный финансовый поток будет складываться из

финансового потока старого месторождения и финансового потока нового месторождения.

Финансовый поток старого месторождения соответствует потоку, рассчитанного для развилки

Продолжать как есть - Все идет по плану

так, как конкурент не сможет вести агрессивную ценовую политику, и компания может надеяться на радужное будущее.

В таблице все финансовые потоки в млд.руб :

Годы

0

1

2

3

4

5

6

7

8

9

10

11

Итого

Дисконтированный финансовый поток

основного бизнеса, ФП =

основного бизнеса, ФП =

0.0

Дисконтированный финансовый поток

месторождения Хельгард, дФП =

месторождения Хельгард, дФП =

Суммарный дисконтированный финансовый поток NPV для развилки

Развивать бизнес

Хорошие пласты угля

Без осложнений

Если потребуется доразведка, то суммарный дисконтированный финансовый поток NPV уменьшится на 1 млрд. рублей.

Суммарный дисконтированный финансовый поток NPV для развилки

Развивать бизнес

Хорошие пласты угля

Требуется доразведка

Много пустой породы ( Пессимистичный сценарий )

Основные показатели для расчетов:

Годы

0

1

2

3

4

5

6

7

8

9

10

11

Итого

Финансовый поток, ФП =

Дисконтированный Финансовый поток, дФП =

Суммарный финасовый поток компании HellCo при покупке месторождения Хельгард

При покупке месторождения Хельгард суммарный финансовый поток будет складываться из

финансового потока старого месторождения и финансового потока нового месторождения.

Финансовый поток старого месторождения соответствует потоку, рассчитанного для развилки

Продолжать как есть - Все идет по плану

так, как конкурент не сможет вести агрессивную ценовую политику, и компания может надеяться на радужное будущее.

В таблице все финансовые потоки в млд.руб :

Годы

0

1

2

3

4

5

6

7

8

9

10

11

Итого

Дисконтированный финансовый поток

основного бизнеса, ФП =

основного бизнеса, ФП =

0.0

Дисконтированный финансовый поток

месторождения Хельгард, дФП =

месторождения Хельгард, дФП =

Суммарный дисконтированный финансовый поток NPV для развилки

Развивать бизнес

Много пустой породы

Без осложнений

Если потребуется доразведка, то суммарный дисконтированный финансовый поток NPV уменьшится на 1 млрд. рублей.

Суммарный дисконтированный финансовый поток NPV для развилки

Развивать бизнес

Много пустой породы

Требуется доразведка

Расчет развилки Продать полностью или частично.

Полная ликвидация

По условию кейса продажа компании занимает 1 год. Поэтому при расчете суммарного финансового потока Развилки: Полная ликвидация мы учтем дисконтированный финансовый поток за 1 год работы и дисконтированную сумму продажи.

Основные показатели для расчетов:

В таблице все финансовые потоки в млд.руб :

Годы

0

1

Продажа бизнеса

Итого

Финансовый поток, ФП =

0.0

Дисконтированный Финансовый поток, дФП =

0.00

Суммарный дисконтированный финансовый поток PV для развилки

Полная ликвидация"

Благоприятная конъюнктура

Полная ликвидация. Низкая цена.

Эта ветка полностью совпадает с вариантом Продолжать "как есть" - Растет конкуренция - Продать бизнес

В таблице все финансовые потоки в млд.руб :

Годы

0

1

Продажа бизнеса

Итого

Финансовый поток, ФП =

0.0

Дисконтированный Финансовый поток, дФП =

0.00

Суммарный дисконтированный финансовый поток PV для развилки

Полная ликвидация"

Низкая цена

Продажа 50% бизнеса и совместное освоение месторождения Хельгард

По условию кейса компания продает 50% своего бизнеса и покупает 50% месторожденя Хельгард.

В этом случае суммарный финансовый поток будет равен 1/2 суммарного финансового потока развилки Развивать

и договорной цены продажи 50% бизнеса при условии создания совместного предприятия - 4 млрд. рублей.

Считаем, что деньги от продажи 50% собственного бизнеса сразу пойдут на покупку 50% месторождения Хельгард.

Поэтому дисконтировать их не нужно.

В таблице все финансовые потоки в млд.руб :

Годы

0

1

2

3

4

5

6

7

8

9

10

11

Итого

50% дисконтированного финансового потока

основного бизнеса, ФП =

основного бизнеса, ФП =

4.0

50% дисконтированного финансового потока

месторождения Хельгард, дФП =

месторождения Хельгард, дФП =

Суммарный дисконтированный финансовый поток NPV для развилки

Продать 50% бизнеса

Хорошие пласты угля

Без осложнений

Если потребуется доразведка, то суммарный дисконтированный финансовый поток NPV уменьшится не на 1 млрд. рублей, а на 0,5 млрд.рублей

Суммарный дисконтированный финансовый поток NPV для развилки

Продать 50% бизнеса

Хорошие пласты угля

Требуется доразведка

В таблице все финансовые потоки в млд.руб :

Годы

0

1

2

3

4

5

6

7

8

9

10

11

Итого

50% дисконтированного финансового потока

основного бизнеса, ФП =

основного бизнеса, ФП =

4.0

50% дисконтированного финансового потока

месторождения Хельгард, дФП =

месторождения Хельгард, дФП =

Суммарный дисконтированный финансовый поток NPV для развилки

Продать 50% бизнеса

Много пустой породы

Без осложнений

Если потребуется доразведка, то суммарный дисконтированный финансовый поток NPV уменьшится не на 1 млрд. рублей, а на 0,5 млрд.рублей

Суммарный дисконтированный финансовый поток NPV для развилки

Продать 50% бизнеса

Много пустой породы

Требуется доразведка

Как построить дерево решений и сделать по нему расчет в MS Excel

Построение дерева решений с надстройкой «Decision Tree»

О надстройке «Decision Tree» (Дерево решений) и ее

подключении смотрите здесь

Необходимо не просто постороить дерево решений, но и просчитать выгрыши и потери любого варианта

выбора. Нам нужно иметь возможность записать формулы, произвести по ним расчет и сравненить различные варианты

решений. Для этого используем MS Excel.

Построим дерево решений с помощью надстройки «Decision Tree» в MS Excel.

Переменные

Необходимое количество переменных определяется условиями кейса и соображениями удобства. Экономить на переменных,

запутывая себя и других пользователей, не стоит. В нашем случае при расчетах PV\NPV фигурируют не только величина

дисконтирования 1+k и начальная инвестиция ФП0, но и отдельно финансовый поток за первый год ФП1, так как продажа

компании может занять около года, суммарный поток за 2-11 годы ФП2-11, деньги на доразведку участка ��Пдрзв и

оценка продажной стоимости компании ФПпрод. Заметьте, что потоки 1-го и 2-11-го годов уже дисконтированы к

начальному моменту, так что это фактически дФП1 и дФП2-11.